53.18亿关联交易告吹!上海机电寻梦“第二主业”已碎

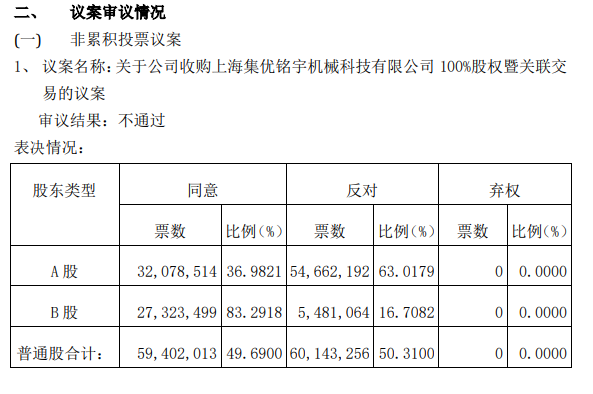

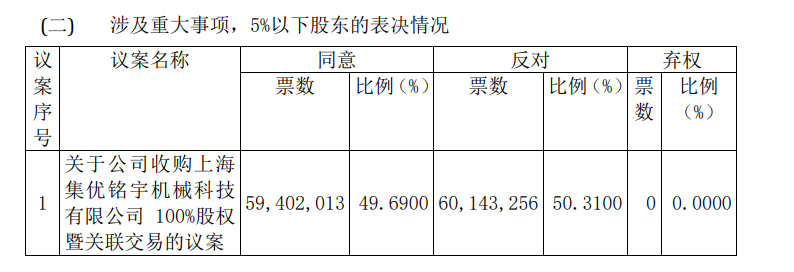

6月25日,上海机电股份有限公司(简称“上海机电”)对外公布了一项重要决议结果。其拟定的关于收购上海集优铭宇机械科技有限公司(简称“上海集优”)100%股权及相关关联交易的议案,在股东大会中并未获得批准。投票结果显示,该议案以5940.20万票赞同对6014.32万票反对的结果告终,最终赞成票占比49.69%,反对票占比50.31%,因此未能通过此次收购计划。

01、拟以现金53.18亿收购标的公司

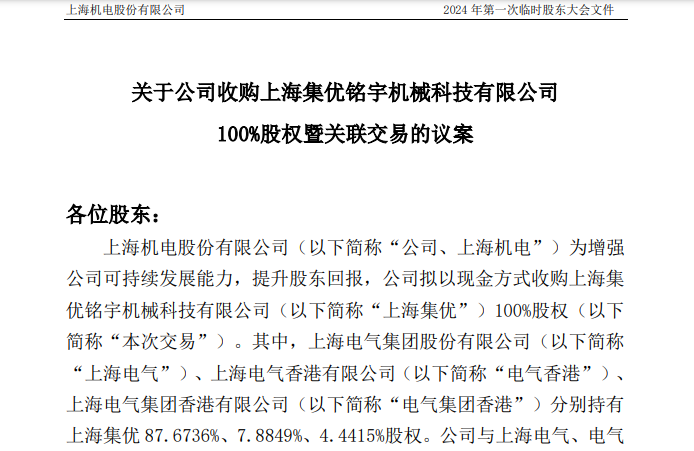

根据上海机电近期发布的公告,为加强公司的持续发展和提升股东价值,公司计划以现金形式全面收购上海集优的股权。具体而言,上海集优的股权结构包括上海电气集团股份有限公司(简称“上海电气”)持有的87.6736%,上海电气香港有限公司(简称“电气香港”)持有的7.8849%,以及上海电气集团香港有限公司(简称“电气集团香港”)持有的4.4415%。

上海机电已与上海电气、电气香港以及电气集团香港签署了关于此次收购的股权转让协议。值得注意的是,上海电气不仅是上海机电的控股股东,电气香港更是上海电气的全资子公司,而电气集团香港则是公司实际控制人上海电气控股集团有限公司(简称“电气控股”)的全资子公司。因此,根据相关法律法规的规定,此次收购构成关联交易。

根据披露信息,上海机电计划以现金方式完成一系列股权收购交易。具体而言,上海机电将分别从上海电气、电气香港以及电气集团香港处,收购几家公司所持有的上海集优的87.6736%、7.8849%和4.4415%股权。整体交易价格高达人民币53.18亿元。其中,上海机电需向上海电气支付高达46.63亿元人民币的股权转让价款,向电气香港支付4.19亿元人民币,向电气集团香港支付2.36亿元人民币。

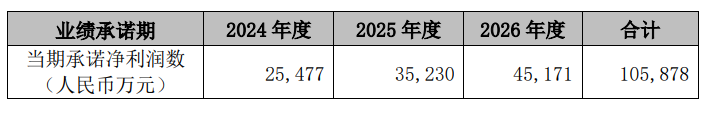

另外,为了更全面地保障中小股东的利益,并维护上海机电在资本市场的良好形象,经过与交易对方的深入研究和充分协商,所有交易方一致同意为上海集优未来三年的经营业绩提供业绩补偿安排。基于这一共识,上海机电与上海电气、电气香港、电气集团香港已正式签署了股权转让协议的补充协议。

业绩承诺

各方共同确认,上海电气、电气香港、电气集团香港(统称为“补偿义务人”或“转让方”)将作为业绩承诺方,对上海集优的经营业绩向收购方上海机电作出以下承诺:

业绩补偿

在业绩承诺期结束后,若经上市公司指定的会计师事务所出具的专项审核报告确认,上海集优在业绩承诺期内未能实现约定的累计承诺净利润数,补偿义务人将按照现金方式向收购方进行补偿。具体的补偿金额计算方式:业绩补偿金额 = (业绩承诺期内累计承诺净利润数 - 业绩承诺期内累计实现净利润数)÷ 上海集优业绩承诺期内累计承诺净利润数 × 53.18亿元。

这一安排旨在确保上海集优在承诺期内能够实现预期的经营业绩,从而保护上海机电及其股东的利益。

02、打造“第二主业”梦碎

此前,对于上海机电以现金收购上海集优100%股权暨关联交易案,上交所于2024年5月14日向该公司发出问询函。6月5日,上海机电予以回复。

公告信息透露,上海机电长期以来以控股子公司上海三菱电梯为主导,专注于电梯的生产、销售及维保,其中电梯业务贡献的营收占比超过九成。这一稳定的经营规模和盈利能力为上海机电奠定了坚实的基础。然而,面对电梯业务下游市场增速的放缓,公司面临着新的发展机遇与挑战。

为积极应对市场环境变化,上海机电正积极寻求“第二主业”的拓展。经过深思熟虑的战略规划,公司决定围绕国家“强基工程”,专注于工业基础件、关键零部件及子系统的发展,以机电一体化为战略方向,为现有技术优势注入新活力,开辟新的业务领域和增长点。

在此过程中,上海机电管理层经过审慎评估,认为上海集优是打造“第二主业”的理想选择。这一决策主要基于两方面的考量:

1.业务协同效应显著

上海集优专注于工业紧固件、轴承等工业基础件和关键零部件的研发、生产与销售,其业务领域与上海机电现有的电梯业务具有高度的互补性。上海集优的产品能够直接应用于上海机电电梯业务的生产环节,有助于降低外购零部件的比例,提高整体业务的协同效应。同时,上海机电在工业基础件领域已培育出一批具备市场竞争力的零部件企业,与上海集优的业务领域高度契合,共同构筑起更为完整的产业链。

2.经营规模足以支撑“第二主业”

上海集优拥有近百亿的营业收入和超过43亿元的净资产,交易完成后将占上海机电整体收入规模的三成左右。这一规模体量使得上海集优能够胜任“第二主业”的重任,与上海机电现有的工业基础件业务形成合力,共同推动公司业务的多元化发展。

综上所述,上海机电选择上海集优作为打造“第二主业”的合作伙伴,既符合公司战略发展的需要,也具备强大的业务协同能力和足够的经营规模支撑。这一决策有望为公司带来新的增长点和发展机遇。

随着现在股东对收购交易投票反对,上海机电借助上海集优打造其“第二主业”的梦想已破碎。

图片新闻

最新活动更多

-

5月22日立即预约>>> 宾采尔激光焊接领域一站式应用方案在线研讨会

-

6月13日立即参评>> 【评选】维科杯·OFweek2025中国工业自动化及数字化行业年度评选

-

6月13日立即参评 >> 【评选】维科杯·OFweek 2025 传感器行业年度评选

-

7.30-8.1火热报名中>> 全数会2025(第六届)机器人及智能工厂展

-

7月30-31日报名参会>>> 全数会2025中国激光产业高质量发展峰会

-

即日-2025.8.1立即下载>> 《2024智能制造产业高端化、智能化、绿色化发展蓝皮书》

推荐专题

分享

分享

发表评论

请输入评论内容...

请输入评论/评论长度6~500个字

暂无评论

暂无评论